個人事業主になり、確定申告が終わって5月も末の頃に県税事務所からある書類が届きました。

今回は、誤って確定申告をしたことに気づいてから「更生の請求書」を税務署に提出するまでの私の経験をお伝えします。

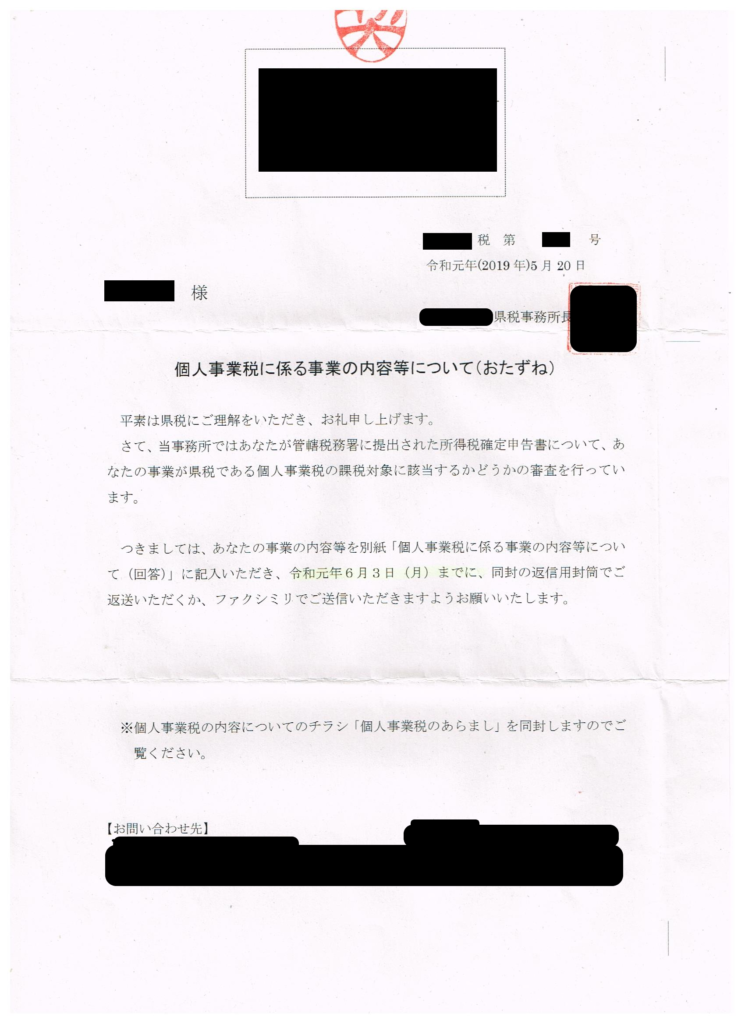

個人事業税に係る事業の内容等について(おたずね)

2019年5月20日に、県税事務所から「個人事業税に係る事業の内容等について(おたずね)」という書類が届きました。

「個人事業税」というのは、個人が営んでいる事業に対して発生する税金のことです。

控除額は、個人事業を1年以上おこなっていれば290万円ですが、私の場合は2018年7月~12月までの6ヶ月間のため、控除額は1,450,000円です。(青色申告は適用されません!)

《個人事業税控除》

| 事業をおこなった月数 | 事業主控除額 |

| 1ヶ月 | 242,000円 |

| 2ヶ月 | 484,000円 |

| 3ヶ月 | 725,000円 |

| 4ヶ月 | 967,000円 |

| 5ヶ月 | 1,209,000円 |

| 6ヶ月 | 1,450,000円 |

| 7ヶ月 | 1,692,000円 |

| 8ヶ月 | 1,934,000円 |

| 9ヶ月 | 2,175,000円 |

| 10ヶ月 | 2,417,000円 |

| 11ヶ月 | 2,659,000円 |

| 12ヶ月 | 2,900,000円 |

私は、2018年の1月~6月までは会社勤めでしたので、給与所得6ヶ月分+個人事業主として(事業:営業等)6ヶ月分を確定申告として申請しました。

県税事務所に連絡!

個人事業税は、県税事務所に収める税金です。

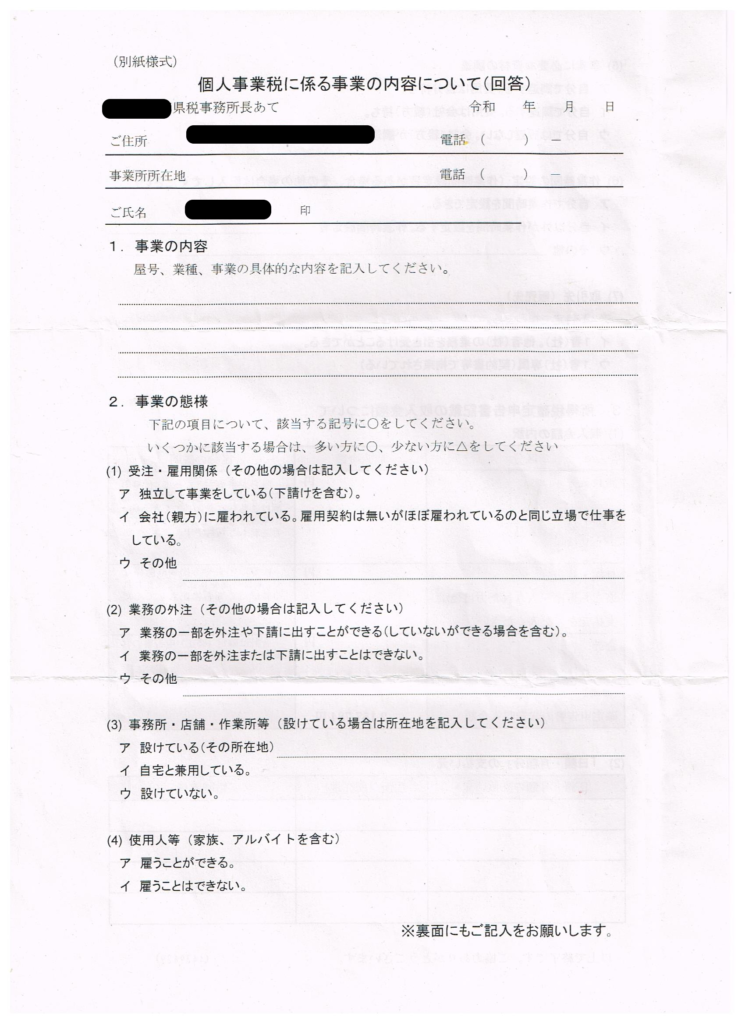

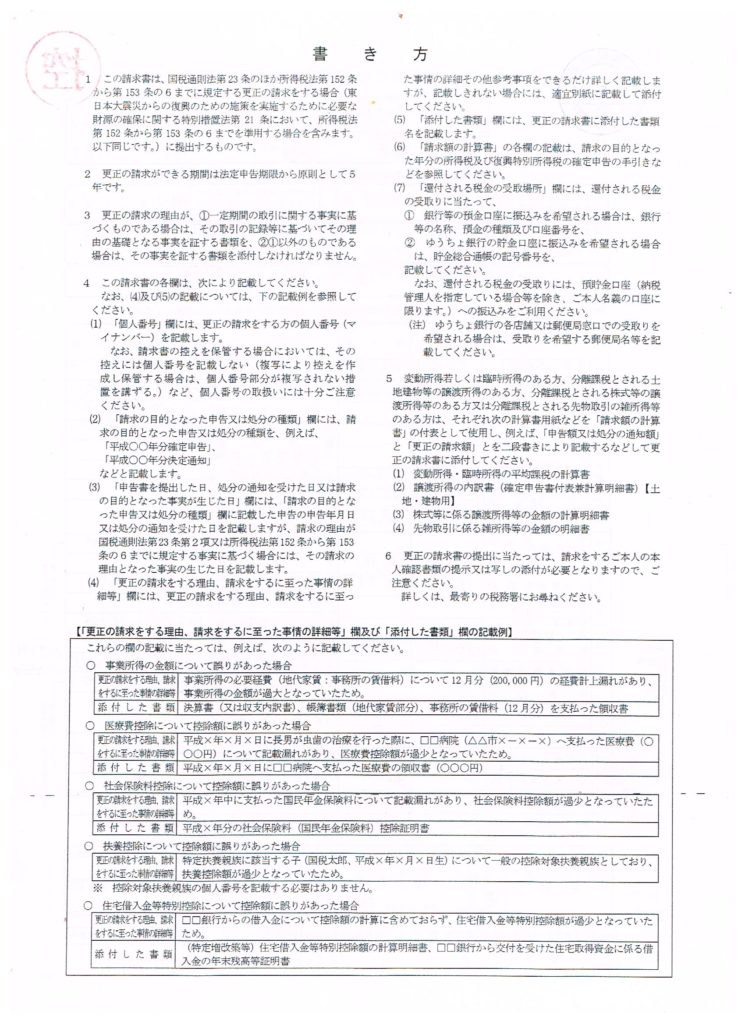

(表)

(裏)

電話した結果!

私の場合なら、個人事業主としての所得が145万円以上あれば個人事業税がかかることになります。

ところが、私は個人事業主としてそもそも収入がほとんどない(経費を引けば赤字)にも関わらず、この「個人事業税にかかる事業の内容等について」という書類が届きました。

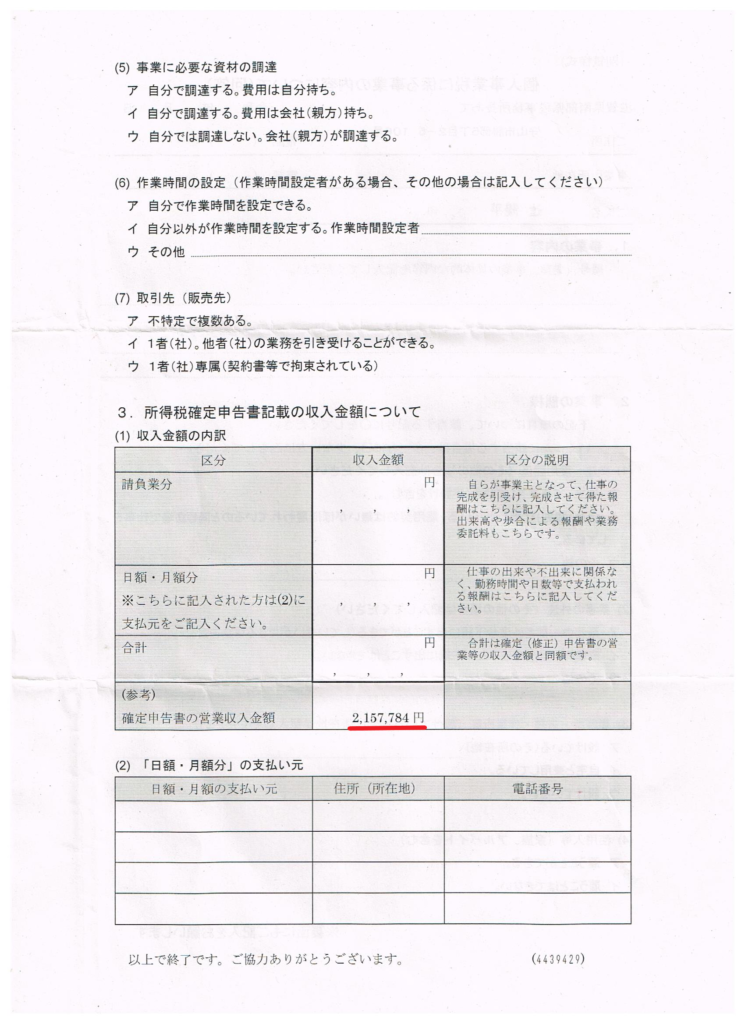

そして、この書類の「個人事業による営業収入金額」という蘭に2,157,784円となっていました。

つまり、「私は、半年間で2,157,784円個人事業主として所得があったよ~」と申請していることになっていたことが分かりました。

私がすること!

- 個人事業主として申請している「事業:営業等」の所得:2,157,784円が何かを調べる。

- 税務署で確定申告をやり直す。

- 「個人事業税に係る事業の内容等について(おたずね)」は、返送する。

県税事務所の担当者からは・・・

→「裏面の収入金額の内訳:日額・月額分」はお話の通りならそのまま書いて欲しい。

→税務署に間違いを申告すれば情報が自動的にくるので、報告などは特に必要ない。

ということでした・・・

ちなみに、「申告の訂正のやり方については、税務署に確認して欲しい」とのことでした。また、「書類を送ったにも関わらず今回のようになにも連絡がなければ、書類通り処理する」ということでした・・・

さて、ここで初めて確定申告の失敗に気付きました。

なぜ、個人事業主としの収入(事業:営業等)が計上されていたの?

私は、会計freeeという会計ソフトを使って、確定申告書類を初めて作成しました。確かに簡単に作成することができたのですが、大きなミスをしていました。

実は、1月~6月までの給与所得を「収入」に入れてしまっていました。つまり、給与所得の6ヶ月分を個人事業主としての収入に計上していました・・・

*確定申告控え書類にある、「月別売上(収入)金額及び仕入金額」に1月~6月までの蘭にそれぞれ給与所得の金額が入力されていました。

→「確定申告書類の控え」を確認すると、すぐに分かりました。

税務署へ!

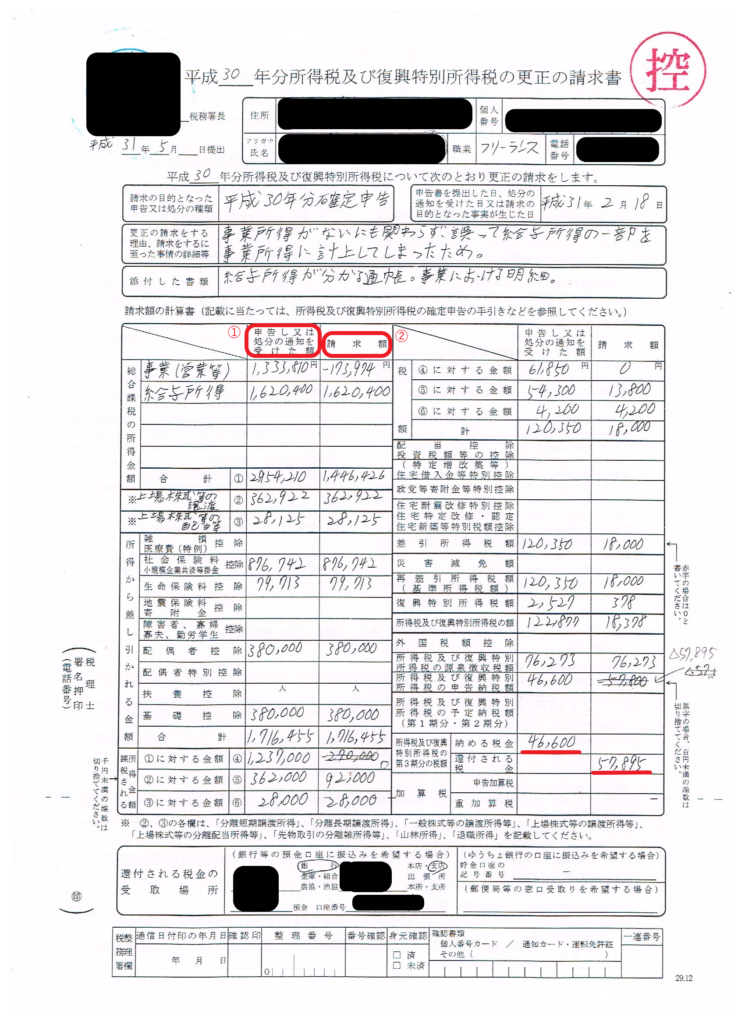

税務署へ行くと、「所得税及び復興特別所得税の更正の請求書」が必要ということでした。

(表)

- ①確定申告書類にある訂正前の数字を記入(左蘭:申告し又は処分の通知を受けた額)

- ②訂正後の数字を記入(右欄:請求額)

- 「控え」ハンコをコピーした書類に押してもらえば、提出した証拠になります。

このように記入していきますが、知識がなければなかなか難しいでしょう・・・

→私の場合は、会計ソフト「会計freee」を使って作った、訂正後の確定申告書類を見ながらなんとか埋めていきました。

ちなみに、裏面にはこの書類の書き方が説明されています。

(裏)

更生の請求書

- 更生の請求は、確定申告にもとづいて収めた税金が多すぎた場合

- 還付される税金が少なかった場合

→税務署に税金の還付を請求するための書類です。(「お金を返して!」という請求)

私の場合は、所得を多く申請しているためその分税金も高くなります。本来なら、5万円以上還付されるはずが、逆に4万円以上税金として納めていました。

つまり、「すでに払ってしまった税金(4万円以上)+本来還付されるはずの税金(5万円以上)」の約10万円の還付金を申請する必要があるということです。

*ちなみに、税務署の担当者に県税事務所から届いた「個人事業税に係る事業の内容について」という書類を見せましたが、知らない様子でした・・・

注意点

更生の請求書

会計freeeでもう一度、確定申告書類を作ったのですがそれでは認められず「更生の請求書」を書くことになったのですが・・・

- 会計freeeでは、更生の請求書に対応していない。

- 国税庁のHPで「更生の請求書」作成できるのですが、「データが合わない」というエラー表示が出て作成できなかった。

その結果、会計freeeで新しく出し直した確定申告書類を見ながら、手書きするしかありませんでした・・・

更生する場合の書類

①事業所得に計上していた所得が給与所得だったと証明する書類

「事業所得に計上してしまった所得を給与所得だった!」と証明するために、給与所得が振り込まれていた通帳のコピーを提出。

②家事按分に計上した明細

家事按分(かじあんぶん)とは、私のように自宅兼事務所として個人事業主をしている人は、家賃や水道・電気代などプライベートと事業用の双方が混ざった状態になります。

つまり、自宅兼事務所のような場合、事業で使用する比率分のみを経費に計上することができます。これを「家事按分」といいます。

確定申告をする場合は、明細までの提出は必要ありませんが、「更生」する場合は証明が必要になるため、様々な書類が必要になります。

- 私の場合は、楽天銀行を使っています。ただし、クレジットカードでの支払いは月の決済額しか楽天銀行の明細には記載されません。そのため、「楽天銀行」と「楽天クレジット」の明細をそれぞれ対象の期間を印刷。

- 会計freeeで印刷した家事按分をそれぞれ印刷(電気・ガス・水道・ネット代金・家賃)

- 楽天市場の購入履歴から、パソコン・本を購入した明細を印刷。

*ほとんど収入がない、グーグルアドセンスやPIXTAの明細は必要ありませんでした・・・

つまり、確定申告の書類を作る元になる書類をほぼ全て提出することになりました。

最後に

初めての確定申告で、『「給与所得」と「事業所得」の違いがはっきり分かっていなかった』という致命的なミスをしてしまいましたが、今回提出した書類は税務署で細かくチェックしてもらいました。

税務署担当者:「あとは、提出書類を照らし合わせて細かく見ていきます」とのことでした・・・

まだ、油断できませんがとりあえず「更生の請求書」書類は終了しました。確定申告は一発勝負ではないですが、やり直しになると私のように大変なことになります。(「更生の請求」期限は5年以内)

本当は税理士さんにお願いしたいですが、収入がないので会計freeeを使いながら今後もやっていきたいと思います。

参考

東京主税局

→http://www.tax.metro.tokyo.jp/kazei/kojin_ji.html

コメントを残す